寝込んでいる間に・・・2/マーケットが激変して「ドバイショック」なる新語まで生まれている

これについては、いろいろ思うことがあるのだけどとりあえず事実関係だけ書く。

ドバイの政府系企業が資金難に陥って融資元に返済延期を要請したというのがことの発端。

オイルマネーを主に引き受けているのはヨーロッパの金融機関なため、このニュースが一気に欧州の金融機関の信用収縮を連想させて、HSBCやRBSなどの主要金融機関が5〜7%値下がりするまでに売り込まれた。

ドバイとはあまり関係なさそうなロイズまで5%値下がりまで売り込まれたことから、ほとんどヒステリックな狼狽売りと思われる。

案の定、地球を半周回ったニューヨークでは比較的落ち着いていたので、ドバイを引き受け過ぎた欧州の局地的なパニックに終わりそうだった。

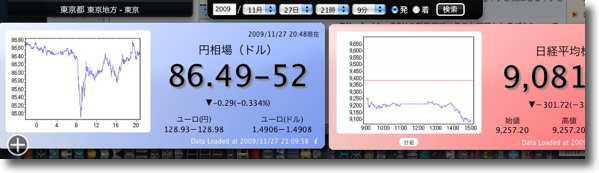

ところが地球をもう半周回った東京で、為替が瞬間的に84円台に突入する激変が発生。

これを受けて株式も日経平均で300円を超える下げを久しぶりに展開。

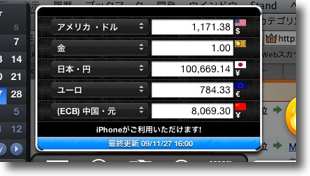

NYでは原油が76ドルまで売り込まれ、逆に金が1180ドルあたりまで高騰。

人がインフルエンザで意識もうろうとなっている間に、いつの間にか世界は大騒ぎになっていて、浦島太郎のような気分だ。

円ドルが86円台の高値で推移しているが瞬間的に84円台に突入

その時のザラ場の動きがこんな感じでどう見ても異常な動きだ

結果株価も300を超す安値で皆嫌気が差したというところ

コモディティもまだら模様でドバイの連想からWTI石油が76ドルまで売り込まれて

それでも金は1170ドル台で動いている

米ドル/日本円:Yahoo!ファイナンスより

この為替の水準がいかにすごい水準かは長期のチャートを見ればわかる

円ドルが「100円を割り込むのでは」と大騒ぎした2004年末の水準が

懐かしいくらい今では円高の水準に突き抜けてしまった

明けて2周目に入ったヨーロッパは前の晩はあまりに売り込まれ過ぎたので、少し戻したようだしNYは沈んでいるけども日本ほどの大沈みではない。

サブプライムローンの問題が発覚した時に、

「日本の金融機関は大して買っていないので日本は関係ない」

と金融関係者はたかをくくっていたが、結局昨年のリーマンショック以降世界で最も沈んでいるのは日本だ。

それと同じことで、ドバイショックなんてEUローカルの事情の筈だが、ふたを開けてみたらまた日本の一人負けみたいなことになるんじゃないだろうか。

伊藤洋一さんだったか松本大さんだったか忘れたが、多くのエコノミストが

「二番底はあるかもしれないが底割れはしないし最終的には2009年後半から2010年央にかけて景気回復に向かう」

という予想を出しているのを見て

「なかなかそうとも言えないんじゃないのか」

とおっしゃっておられたのを思い出した。

その時に

「年末に向けて何か事故のようなことが起きるかも」

という話を聞いた気がするのだが、このことだったのかと符合するところもある。

この相場を解説する気は毛頭ないし、できるとも思っていない。

しかし一般的な解説を読んでもちっとも納得できないので、疑問に思ったことを書いてみたくなった。

また例によって日本が一番影響を受けている感じがするからだ。

そして、これまた例によって

「円高を嫌って東京の株式が売り込まれた」

という解説が花盛りで、この紋切り型のパターンによると

「輸出産業中心に、円の急騰が企業利益を圧迫して業績悪化を懸念した売りで東京は全面安になった」

ということになるらしい。

それはウソだということは、上の円ドルの長期チャートを見れば明白だ。

もし円高を嫌って東京の株が売り込まれるという現象が起きるなら、2007年の夏以降円ドルは直線的に円高トレンドなので、ここから直線的に日経平均も下がり続けなければおかしい。

もっと長いトレンドを見れば、2005〜2007年にかけて一時期逆流したが2002年の135円台あたりをピークにあとはずっと円高トレンドなのだ。

そこからずっと株価が下がり続けなくてはおかしいのに、日経平均とはそうした相関性はない。

ないのに毎回為替が動くと

「円高を嫌って株式が売り込まれた」

という解説が流れる。

これは一種の経済の不思議だ。

この夏以降の株式下げ相場は、もっと違う理由で起きているに違いない。

もうひとつ不思議なのは、ユーロ、ドルの資産価値に不安を感じた投資家が円を買って資金を非難させたために急激に円高になったという解説。

本当だろうか?

確かに円は世界の通貨の中で独歩高になっている。

その現象を説明するにはこの解説は都合がよろしい。

でも投資家は円の何を買っているのだろうか?

株は買っていない。

買うどころかここ何ヶ月かは外国人は東京市場では売り越している。

債券を買っているのか。

しかし外国人が日本の債券を買い漁っているという話は聞いたことがない。

日本の長期金利は実に安定したものだ。

ずっと1.5%の前後を行ったり来たりしているだけで、脳死状態みたいだ。

多分買うのは国内機関投資家で、いつも決まった量を律儀に買っていくということが繰り返されているために動きがないのだろう。

外国人がこの市場を荒らしているという様子はさっぱり見えない。

勿論為替の市場とも全く相関関係がない。

長期国債利回り推移/新発10年債月足:日本相互証券より

日本の債券市場の水準を表す長期金利はもう十数年にわたってずっとこの調子だ

はっきりいって脳死状態で、外国人が半狂乱になってここを

買い漁っているというふうにはどうしても見えない

おかしいじゃないですか。

ユーロやドルから資金を非難させてきた外国人投資家は、日本で一体何を買っているのだろうか。

株を買っているわけでなし債券を買っているわけでなし、3年前のように渋谷や六本木の土地を買い漁っていたロシア人みたいに不動産を買っているわけでも無し・・・まさかキャッシュを日本円に換金して現金でタンス預金してるなんてわけないだろうし。

そういうのはミセスワタナベの手口で、外国の機関投資家やウエルスバンクのやることじゃない。

どう考えても辻褄が合わない。

もうひとつ辻褄が合わないのは、

「円高になると日本の輸出産業は国際競争力が低下して業績が悪化する」

という紋切り型解説。

でもその輸出産業は石油を燃料、電力として使い、材料として鉄鉱石やボーキサイトを使い、レアメタルも使っている。

食品は小麦、コーンスターチ、大豆などすべて輸入に頼っている。

ここいらの購買価格は飛躍的に安くなるんだが、なぜそこはいつも考慮されないのだろうか。

四半期だけの業績を見たら問題かもしれないけど、長期で見たら必ずしも円高は不都合ばかりでもないんだが。

それにこの円高がこの3ヶ月間で短期的に起きたというのなら問題なのだが、上の円ドルチャートを見ると明らかなように、円ドルはずっと一貫して円高トレンドなのだ。

10年レンジのチャートしか見つけられなかったのだが、実は円ドルのトレンドは円ドルペッグ制が廃止されて1ドル=360円でなくなった時から現在まで一貫して円高トレンドなのだ。

これは長期のチャートを見ると非常に分かりやすい。

為替のチャートは大体1年半〜2年の周期で高安トレンドが入れ替わるが、長期で見ると円が毎回高値を切り上げながら、上下するという運動を繰り返している。

これについては元東京銀行で「マッドドッグ」の異名を持っていた若林英四さんの解説をいつも思い出す。

「相場は常に一定のリズムを持って運動している。

リズムが崩れる時がトレンドが変わる時」

2004年の年末に円ドルが100円に迫り、経済誌などが

「円ドル90円時台突入、80円台も目前」

と大騒ぎしたが、一人若林さんだけは

「100円切ることはない」

と予言して、見事に的中させた。

あとでなぜそれがわかったのか聞いたところ

「なぜならこの時にもうひと相場やってしまったから、これ以上の円高を試すところまではエネルギーが保たないと思ったからですよ」

とこともなげに言われた。

ひと相場とは2002年の年初に135円をつけてから2004年末の100円目前まで行ったこのこの流れのことを指している。

今も結構この時と状況が似ていて、

「為替は14年ぶりの円高水準に来てしまった、

瞬間風速で84円台にまでいって資金は円に逃げ場を求めている・・・・

だから円ドルは今後70円台突入、場合によっては60円台突入もあり得る・・・・

さぁ大変だ、日本の産業は壊滅する!、

円高はデフレを招き、デフレスパイラルで国民の生活も破壊される、町には失業者が溢れ、明確な景気対策を打ち出さない民主党政権の元で、座して滅びるのを待つのみ・・・」

極端に言うと今の論調はこんな感じではないだろうか。

しかし、いまこそ若林さんにまた意見をお聞きしたいのだが、今のチャートって

「もうひと相場やっちゃった」

という形じゃないだろうか?

ということはこれから2年程度は逆にドル高傾向に転じるということだ。

どうなるんだろう?

そしてかつては日本の輸出企業の採算分岐点は110円あたりと言われていた時代もあるし、もっと昔には190円を割り込むと採算が割れると言っていた時代もあった。

しかし今では80円台だが、今期の決算発表ではそうした企業はそれなりに利益を出して来ている。

この円を切り上げてはしばらくドル高の期間が続くということを繰り返して、この差を吸収して利益を出しているんだろうと思う。

ということはやはり「円高=企業業績の逼迫=日本の滅亡」という解説はおかしいことになる。

もしそうならとっくに滅亡してるし。

もうひとつの疑問、円高の説明で

「日本は政策金利は0.1、アメリカはゼロ金利、だから少しでも金利が高い日本円に資金が流れ込む」

という解説もある。

至極もっともで、特にFXをやっている奴らなんかはこの説明で納得してしまうのだろう。

でもこれも変だ。

たかが0.1%の差じゃないか。

元本を倍に殖やすのに一対何年かかるのか。(答え720年です)

その効果を短期で得るのにどれくらいのレバレッジをかけなくてはいけないのか、(1000倍? 10000倍?)

そのレバレッジで為替変動で追証を入れなくてはいけなくなるリスクはどれくらいあるのか・・・

その程度の差で「円に資金を移す」だろうか?

それよりも日本の長期金利は上記のように1.5%程度なのに対してアメリカはまだ3%ほどある、健康的なイールドスプレッドはむしろアメリカの方があるように思うのになんで資金は円を選ぶのだろうか・・・

ここでアメリカの長期金利と政策金利について調べたくなってきた。

例のグリーンスパンが「コナンドラム」と言った時代のことが気になったからだ。

Quotes for Treasury Note 10year- Yahoo! Financeより

USトレジャーノート10年債(米国債)の金利、いわゆる長期金利

アメリカの長期金利は「レーガノミクス」の時代を頂点に一貫して下がり続けている

グリーンスパンが長期金利安を「コナンドラム」と

言った2005年(?)以降も順調に下がっている

政策金利情報:北辰物産より

日本の政策金利は0.1%、アメリカは事実上のゼロ金利政策

だから円買いが入るのだという説明は一見もっともに聞こえるが

それでもずっと続く円高トレンドを説明できない

アメリカの政策金利はここのピークでも5%を超える(歴史的ピークは20%)

日本の金利安はもう十数年続いているが世界が金利安に転じたのは

サブプライムが表面化した2008年以降だ

グリーンスパンの「コナンドラム」発言について若干おさらい。

確か2005年だったと思うが、グリーンスパンFRB(連邦準備理事会)議長(当時)が議会証言で、

「今の長期金利についてはこれはコナンドラムだ」

と言ったというリポートをアメリカの投資顧問会社の方から受け取った。

(FRB議長、財務長官など経済運営の重要ポストにある人達は、定期的に議会に証人喚問されるのがアメリカの決まりらしい。そこで市場に関する重要なメッセージを発表するというのが定例)

この「コナンドラム」(「謎」という意味)という言葉は、私は意味が分からなかったのだが、英語ネイティブなアメリカ人が聞いても

「このコナンドラムってどういう意味だ?」

と首をかしげたような言葉らしい。

リポートをくださった方によると

「シェークスピアの時代に使われていたような、古めかしい言葉で大部分のアメリカ人も知らなかった英語だ」

ということだそうだ。

FRBは日本で言うならば日銀であり、FRBの理事会は日銀の金融政策決定会合にあたる。

FRBの使命は(前出の若林英四さんによると)

「アメリカの通貨を守ります

アメリカの雇用を守ります」

とその趣意文に書かれている。

(景気、経済を守りますとは書いていないことに注目)

その理事会の議長は、日本で言えば日銀総裁に当たるが、日銀総裁よりもある意味権力者かもしれない。

グリーンスパンも今のバーナンキも経済運営に大きな影響力を持っているという意味では、日銀総裁以上の力だ。

グリーンスパンがなぜ長期金利を気にしていたかというと、住宅バブルを気にしていたからだ。

野村総合研究所のエコノミストのリチャード・クーさんは、FRBの奨学生だったので奨学金を受け取ったお返しに定期的にFRBで講演をしているそうだ。

その時に2000年以降のアメリカの経済運営について

「住宅バブルが起きている」

と言ったところ、職員に

「FRBの建物の中で『住宅バブル』という言葉を使うな」

と注意されたそうだ。

「そんなこと言ったって、誰がどう見ても今のアメリカは住宅バブルじゃないですか!

一体誰がそんな指示を出しているんですか?」

とクーさんが問いただすと、その職員は何も言わずに天井を指差したそうだ。

つまり

「議長がバブルじゃないというからバブルじゃないんだ。反論はできないんだよ」

ということらしい。

この時期、議会証言でも「住宅市場は過熱していないのか?」という質問に対しグリーンスパンは

「これはフロスでありバブルではない」

という表現を使った。

「フロス」

というのはカプチーノの表面にできる小さな泡のことで、バブルのような大きな泡ではない。

つまり

「局所的に小さな過熱はあるかもしれないが、バブルというような深刻なものではない」

ということを繰り返し強調していた。

グリーンスパンがなぜ住宅バブルという言葉を嫌ったかといえば、それを認めてしまうと自らの金融政策の失敗を認めてしまうことになるからだ。

アメリカの経済政策のトレンドが一番はっきりわかるのは、実は上の10年債金利、つまり長期金利の流れなのかもしれない。

アメリカは70年代から80年代にかけて、経済的には疲弊を続けてきた。

日本製品がマーケットに溢れ、「ジャパンバッシング」という言葉が流行語になり、デトロイトの労働者は

「日本製品の流入により我々の職が失われている」

と日本車や日本製のラジカセを往来で焼いたりして、抗議行動をしていた。

この時にレーガン政権が経済政策の舵を大きく面舵に切った。

アメリカは金融政策を緩和に切り替えた。

いわゆるレーガノミクスでアメリカ経済は奇跡の復活を遂げ、そのあとのカーター政権、パパブッシュ時代、クリントン政権、ブッシュジュニアの時代と政権与党が変わってもこの経済政策は一貫して引き継いできた。

その結果80年代の後半からアメリカの景気はずっと上り調子で、経済は成長し続けてアメリカ株は一本調子に高騰し続ける。

MBAを持っているファンドマネージャよりもチンパンジーにポートフォリオを考えさせた方が利回りが高い投信が組めるという投資理論書まで登場する市場が20年以上続く。

この時に「ニューエコノミー理論」が登場する。

それまでの伝統的な経済学では、景気というのは循環するもので好景気が何年か続いたら、そのあとには必ず不景気が来て株価なども調整局面が来る筈だということになっていた。

しかし20年も好景気が続いてみると

「もうそういう経済学は古いのでは?

アメリカは新しい経済の局面に突入したのではないだろうか?」

という学説が登場した。永久にこの成長が続くという「ニューエコノミー理論」は、多くの市場格言が警告しているおごりに対する警戒感を忘れさせてしまった。

このニューエコノミー理論に裏打ちされて、20年成長が続くと長期金利も20年間下がり続けた。

だから上記長期金利のチャートはこの状況に符合するように20年間一貫して直線的な下落を見せている。

これ以上長期金利が下がると、これまでは経済刺激の良薬だった低金利が、インフレなどの劇薬に変わりかねない。

しかし、2000年にこれを見過ごさざるを得ない事件が起きる。

ITバブルの崩壊、エンロン事件などの「ニューエコノミー」破綻を予感させる事件が次々起きる。

今までは成長を前提に、すべての制度が積み上がっていき、カルパースのような一地方公務員年金共済のような地味な機関が世界を駆け回るリスクマネーを供給するまでに巨大でアクティブになってしまった。

こんな時に今さら

「ニューエコノミーは勘違いでした、しばらくは調整期間に入ります」

とは言えなかったのだろう。

(でも結果的にはこの時にこう言っていた方が損害は小さかったろうけど)

この時に金融緩和をもう一段進め、さらに債権の証券化を進める金融工学に対する規制を大幅に緩和した。

この2つの政策のおかげで、ITバブルの巨大な損失はすぐに埋められてしまい、アメリカは以前よりも一層沸き立つような好景気に突入する。

この時にアメリカで出てきたのがこちらの記事でも書いた「クリエーティブローン」などの新語だ。

今日の下げ方はすごかったよね

数字だけみたら「大恐慌」という表現は大げさではないかも

そしてこのクリエーティブローンのような、本来お金を貸しちゃいけないような人達にお金を貸すことができるようになったのがサブプライムローンという市場外市場のようなところでどんどんハイリスク債権が証券化される仕組みで、それを可能にしたのがCDSなどの金融工学が生み出した金融技術だ。

この夢のような技術のおかげで、返済事故率が高い貧民にもどんどんお金を貸し付けて、でもそれを証券化して売ってしまえば高額のサヤが得られ、買った方も結局は不動産がどんどん上昇しているので、このインフレで貸し倒れリスクが消えてしまい、リスクが高い証券こそリターンも高いということになって、AIGやカルパースなどのお堅い企業や公的団体がこうした高利回り商品をどんどん買い漁るようになって、ますます債権証券化は新しいお金を生み続けることになった。

これはどういうことかというと、結局アメリカはITバブルの巨大な損失を住宅バブルに肩代わりさせてしまったということだ。

しかしこれはうまくいった。

なんせアメリカには3億人近い人が住んでいる。

こういう人達の収入がどうであろうが、必ず住宅には住んでいる筈なので住宅を担保にしてお金をどんどん貸し付けることができる。

住宅はニューエコノミー理論によって永久に値上がりが保証されているわけだから、貸し付ける相手がどんなド貧民でも関係ない。いや、むしろド貧民である方がハイリターンローンが組めるから良い・・・

こんな感じで債権をどんどん殖やしてしまったのが、サブプライムローン破裂以前のアメリカの姿だ。

グリーンスパンは大いに尊敬されていた。

町を歩けば「私の年金は莫大な額になりました、あなたのおかげです」と見ず知らずの人に声をかけられるようになったそうだ。

「それは私のおかげではない、私にはそうしたことはコントロールできなかった」

とグリーンスパンは困惑していたそうだが。

しかしグリーンスパンはこの

「80年以来の景気調整のエネルギーを全部住宅市場の高騰のエネルギーで肩代わりさせてしまった」

ということの危険は知っていたに違いない。

だからきっとリチャード・クーさんの証言の通りFRB官舎内では「住宅バブル」という用語の使用を禁止していたのだ。

だからきっとバブルという言葉を嫌い「フロスである」と言い続けたのだ。

そしてさすがに2005年あたりまでくると、グリーンスパン議長も

「この状況はあまり進行するとまずい」

と考えたに違いない。

過度なインフレは常に経済にとって劇薬の働きをする。

そうでなくても危険な住宅ローンがどんどん証券化されて出回ってしまい、それを住宅の値上がりだけで担保するには住宅の高騰が必要になるが、元々有限の資産が2倍、3倍、5倍、10倍・・・と無制限にどんどん殖えるわけがない。

いつかは限界がくる。

グリーンスパンは、ITバブルの傷が癒えたあたりで、皆が節度をもって軟着陸に協力してくれるということを期待していたのかもしれない。

しかし住宅バブルは自然には納まりそうにないので、住宅ローンのベースになっている金利をコントロールしようとした。

FRBは政策金利を毎月0.25%上げ続けるということを2004年後半から2006年夏まで続けることになる。

上の政策金利グラフの「米国FF金利」が階段状になっている部分の時期だ。

これで金融を引き締めて、住宅ローンの基準になる長期金利を引き上げ、何よりもインフレ傾向の住宅がバブルになるのを防ごうとした。

この当時は毎週NYの投資顧問会社のエキスパートとやり取りしていたので、はっきり憶えているが

「また今月も0.25%金利を引き上げますね、どこまで引き上げるんでしょうか?」

というようなやり取りを毎回していたのを思い出す。

「3%か過ぎたぐらいが政策的には多分ニュートラルだから、そこらで止めるでしょう」

という予想もあったが、実際には5%を超えるまで休まず上げ続けた。

この毎月階段状にルーティンのように金利を上げるのは何故かということが、当時はさっぱり意味が分からなかったが、今ではすっきり分かった。

グリーンスパンも実は何%まで金利を上げたら良いのかがわからなかったからではないか。

あらゆるマーケットの数字がアタマに入っていると当時豪語していたグリーンスパンは、まさにFRBという神殿に仕える司祭のような存在だった。

彼には誰にも見えない数字の呪術のゆくえが見えている・・・当時はそう信じられていたし、FRBもそう信じさせるような演出をしていた。

しかし実際にはグリーンスパンにも何%まで金利を上げたらこの住宅バブルが納まって真性のインフレを食い止められるかがよくわからなかったのだ。

だから毎月ルーティンワークのように0.25%ずつ金利を上げ続けて、市場の反応を見ていたのだと思う。

にもかかわらず、実際の住宅ローンのベースになる長期金利はこの時期にもいっこうに上昇する様子を見せなかった。

政策金利、つまり短期金利が毎月0.25%ずつ上昇して1%から一気に5%を超えるまで上昇しているにもかかわらず、長期金利はこの時期5%内外をうろうろしていただけだ。

この長短金利の差をイールドスプレッドと言うが、本来なら市中銀行はこの短期金利で資金を調達してそれを長期金利で貸し出して、そのサヤで利益を上げているはずなのに、この時期イールドスプレッドはほとんどゼロに近づいた。

いくら政策金利を上げても長期金利市場が反応しないのだ。

これでは市中銀行が喰っていけない筈なのに、現実には投資銀行が市中銀行に替わってマーケットの主導者になり、バンカメのような保守的な市中銀行ですら、そうしたリスク商品に手を染めていた。

古典的な金融政策によるマーケットのコントロールのたがが外れてしまったことが明らかになってきた。

グリーンスパンはこのことを指して「コナンドラム(解きがたい難問、あるいは謎)」と言ったのだ。

結局この金利の謎は、新しい金融技術によって生み出された過剰流動性の資金の量を見誤っていたということらしい。

もはや長期金利は政策金利を参考にしていない・・・もっと別の原理で決定されている・・・別の原理とはお金がお金を生み出す債権証券化の金融工学の技術と、その技術が生み出した巨大な新たな資金で、それがさらにリスクマネーに大きなレバレッジを許して、いくらでもお金のスケールが大きくなっていくという仕組みだったのかもしれない。

リーマンショック以降、ニュースで流れる損失額のケタが天文学的に大きくなってきた。

100億円の倒産は大型倒産だという意識があるが、今ニュースで流れているのは

100億ドル、

あるいは

1000億ドル

という単位の話だ。つまりケタが軽く二ケタから三桁でかくなっている。

世界全体での損失の総額は円に換算すると

数百兆円

という見たことも聞いたこともないような金額になってきている。

日本のGDPは今500兆円くらいだが、それくらいのお金が全世界で消滅、あるいは凍結されて事実上消えたのと同じ状態になっている。

もし日本人がその損失を埋めるとしたら、日本人全員が1年間,飲まず喰わずで働いて、稼いだ金を全額返済に充てないと返せないような金額が消滅したことになる。

考えられないようなオーダーだ。

グリーンスパン元議長は引退してしばらくは

「FRBの歴代議長のうちでも最も傑出した人物」

と讃えられていた。

しかしリーマンショック以降はほとんど「戦犯」に近い扱いに変わっている。

「グリーンスパン氏は何が起こっているか知っていた・・・しかし手をこまねいて何もしなかった・・・それがリーマンショック以降の世界の傷をここまで深くしたのではないか・・・」

グリーンスパン元議長を戦犯扱いする人達の論調は大体こんな感じだ。

しかしグリーンスパン元議長は

「あなたのおかげです」

と言われた時と全く同じ言葉を今でも繰り返している。

「私の所為ではないし、私にはコントロールできない問題だった」

なぜグリーンスパン時代から掘り起こして、こんなことを長々と書き続けたかというと実はアメリカの長期金利はそれ以降どうなったかということを知りたかったからだ。

それを知ることがどんな意味があるかということも整理しておきたかったから、過ぎた話をクダクダ書いた。

上のトレジャーノート10年もののグラフを見れば分かるように、長期金利はまだ下がり続けている。

これは私が知らなかった事実だ。

アメリカはサブプライム問題以降超金融緩和政策に転じたから、長期金利も低下するのは別に不思議でもない。

金利を抑えていた過剰流動性はもう別のマーケットに逃げただろうから、その分金利が跳ね上がっているのではないかという予想が外れただけだ。

でもこのことは何を意味するのだろう。

住宅ローンは弾けたけれども、またそれを穴埋めするために別のところでバブルが始まっているのじゃないだろうか。

今年の夏あたりから

「景気は緩やかながら回復局面に入り始めている、

ジョブレスリカバリという揶揄も聞こえるが、来年に向けて本格的に経済は上昇する」

という楽観論がまたぞろ出て来ている。

でもそれはすごく危なっかしい前提の上に立っているような気がしてならない。

3個目の毒林檎を喰いかけているのかもしれない。

さてここまで半ば自分のアタマを整理するために長々と書いたが、それは何のためかというと、

「この巨大な損失が生んだ実体経済の悪影響は、もう峠を越えた」

という考え方が、本当に的を射ているのかどうかを考えたかったからだ。

ドバイの政府系企業といったって、結局一企業のそれもデフォルトではなくモラトリアムという話だ。

ヨーロッパは影響は小さくないかもしれないが、リーマンブラザーズという会社が消滅してしまったという事件に比べれば、影響力は小さい筈だ。

なのにこの騒ぎだ。

一時期は心肺停止が続き、このままだと脳死になりかねない危険な状態だったために除細動で高圧電流を流しまくり、カリウムを静脈にバンバン注射して、今も劇薬に近い興奮剤を点滴で入れているので、意識を取り戻して普通にベッドで目を開いて会話もできるぐらいに回復した・・・

世界はこういう感じの患者だとするとどうだろう。

特に日本は心筋梗塞、脳梗塞の既往症が何年もでていて、

「次に発作がでたら命に関わりますよ」

と専門医から警告がでているような患者だとしたらどうだろう。

風邪をひいてもまずいかもしれない。

今回の問題は風邪どころか、新型インフルエンザぐらいのまずさかもしれない。

今回は別に何かの結論を導きだそうと思って書き始めたわけではない。

いろいろ分からないことがあったので、何が分からないかを整理しておきたいと思っただけだ。

私に何かの結論を導きだして、予言めいたことを言う能力があるとも思っていない。

これもいろいろ見聞したことのただのメモ書きだ。

流し読みしてもらいたい。

2009年11月30日

|

|